2020上半年机器人十大产业数据

2020年7月4日 来源:高工机器人 浏览 789 次 评论(0)

7月1日,以“大变局与新方舟”为主题的2020(第三届)高工机器人集成商大会在深圳机场凯悦酒店圆满落幕。7月1日上午,在“前沿科技新变革”应用专场上,高工机器人产业研究所(GGII)所长卢彰缘发布了《2020上半年机器人十大产业数据》,立足上半年机器人产业现状,分析市场下半年走势,以期能为产业“拨开迷雾”。

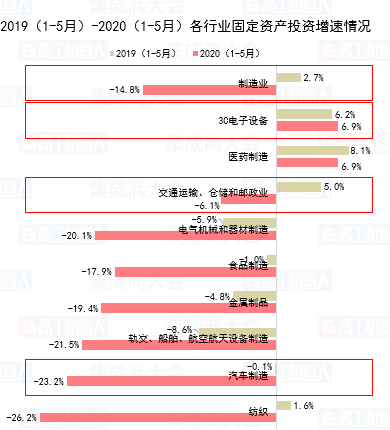

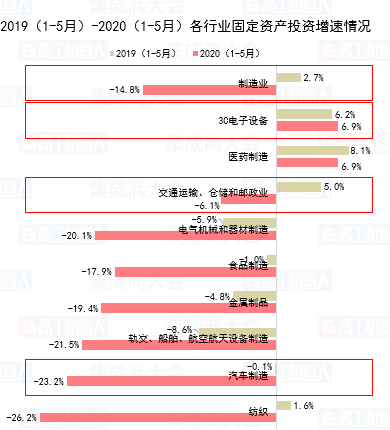

2019年1月-12月,固定资产投资增速稳定在5.2%-6.3%之间。2020年初,受到突如其来的新冠疫情影响,1-2月固定资产投资出现断崖式下滑,下滑水平达到-24.5%;3-5月逐步回升,但仍处于水平线以下;5月份固定资产投资增速为-6.3%。

数据来源:统计局,GGII整理

其中,从具体行业来看,纺织,汽车制造,轨交、船舶、航空航天设备制造的固定资产投资增速下滑。3C电子设备实际受疫情影响较小,2020年1-5月行业增速达到6.9%;医疗制造行业并未出现想象中的大爆发,2020年1-5月增速水平低于去年同期,为6.9%。整体来看,各代表行业固定资产投资情况回暖尚需时日。

2019年工业机器人市场正值下行周期,尚未复苏,2020又碰上新冠疫情黑天鹅事件,下游应用市场固定投资大幅下滑,因此诸多机器人本体企业营收和利润都受到影响。卢彰缘指出,2020年季度与去年同期对比,受疫情影响较为直接,本体企业营收与净利均下滑严重;部分市场规模较大的企业都不可避免在营收、净利等方面与去年同期相比出现下滑。逆势上扬的企业则大部分是由于生产防疫物资提振了企业的营收、利润。

三、系统集成商普遍营收&净利增速下滑,盈利压力倍增

宏观经济环境下行叠加疫情影响,集成商成为直接的传导层。从营收来看,由于下游需求萎缩,使得系统集成商有效落地订单减少,2020年一季度同比增速下滑*。从净利润来看,趋势基本与营收变化吻合,同比大幅下滑,盈利压力倍增。在GGII统计的几家体量较大的系统集成商中,拓斯达一季度口罩机业务表现突出,出现逆势上扬态势。

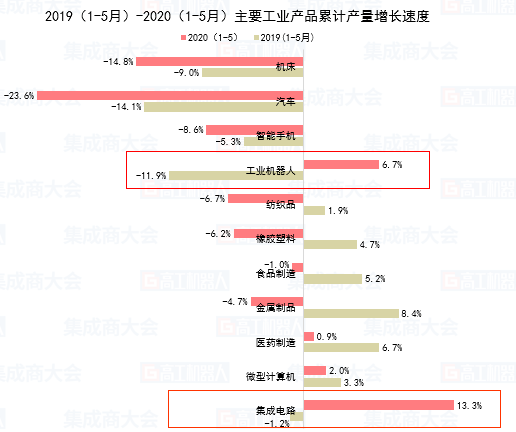

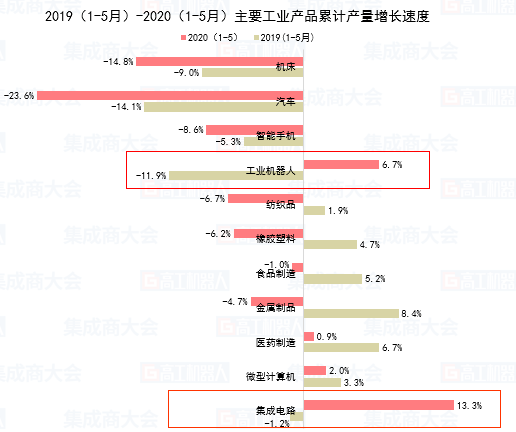

从宏观大环境来看,2020年1-5月份,规模以上工业增加值同比下降2.8%,从环比看,5月份,规模以上工业增加值比上月增长1.53%。

汽车居下滑之,其次则是机床行业。工业机器人市场事实上没有想象中的惨淡,2019年1-5月工业机器人产量增速为-11.9%,2020年1-5月工业机器人产量同比增长6.7%。值得一提的是,集成电路成为了疫情期间的一匹“黑马”,增长势头*,行业发展积极向好。整体来看,后疫情时期,绝大多数工业产品产量处于爬坡状态。

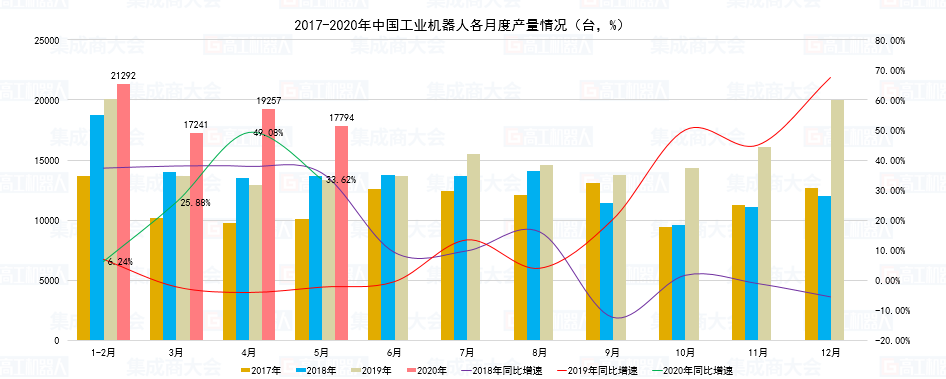

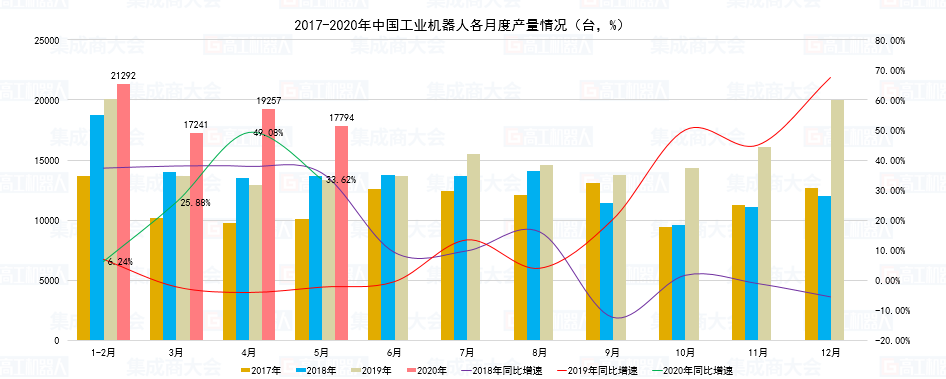

据统计局统计数据显示,2020年5月份,规模以上工业企业的工业机器人产量17794套,同比增长16.9 %;1-5月规模以上工业企业的工业机器人产量为72619套,累计增长6.7%。从增长轨迹来看,根据实际规模以上产量数据,工业机器人1-2月产量增速处于较低水平,3月份开始增速陆续回升;预测规模以上机器人企业数量持续增加,贡献主要的增量份额。根据GGII调研的情况显示,大部分厂商今年上半年的订单情况不太乐观,GGII判断从整体走势来看工业机器人下半年的态势大概率将向下走。

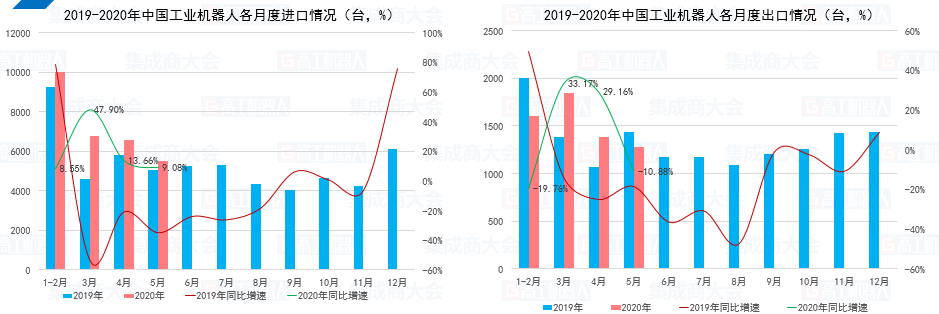

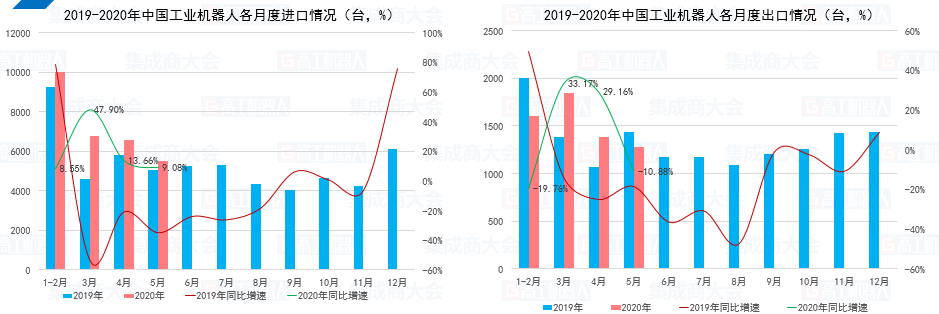

从工业机器人进出口的态势来看,2020年1-5月工业机器人进出口情况好于去年同期。在疫情之下,工业机器人进出口数据比较乐观,目前还是处于正增长态势。其中头部厂商的进出口情况同样表现良好,主要是2019年年末订单比较充裕。

而新增订单情况将完全反映到下半年进口的情况,GGII认为与上半年相比,下半年工业机器人进出口面临挑战较大。

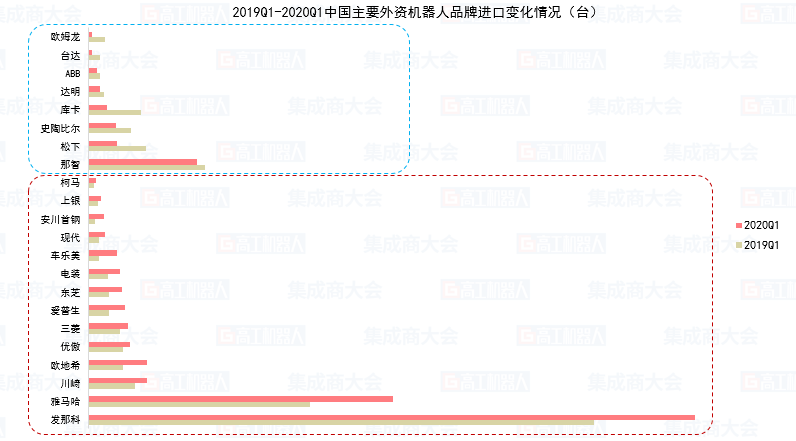

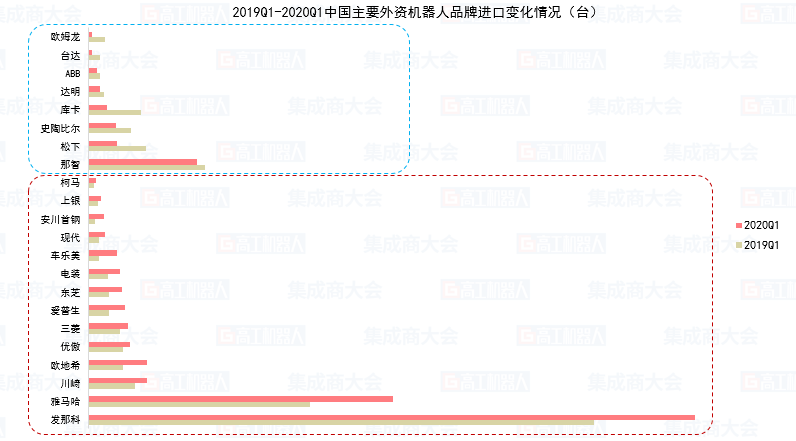

2020Q1中国进口机器人整体情况好于去年同期。其中日系品牌进口占比,发那科、雅马哈等企业名列前茅。ABB、库卡2020Q1进口出现下滑。

数据来源:海关数据,GGII《工业机器人进出口数据库》

从工业机器人各领域的应用占比来看,汽车占比,其次3C、家电也是工业机器人密度较大的领域,这三大市场是大部分厂商市场布局的基本盘。就现实情况来看,除汽车外,各领域机器人渗透率依然偏低。PCB、半导体、仓储物流等新兴领域机器人存量基数较小,但是对机器人需求增速快。抢占细分市场在目前仍不失为一个有效的市场开拓策略,但是对于企业来说,选择一个容量大的细分市场是关键。卢彰缘表示,如果细分市场的产业需求不够大,一家企业就可以“独吞”,这可能成为一些头部的公司占山为王的短期行为,不适合作为长期发展策略。

以PCB行业为例,根据高工机器人对PCB行业的机器人应用调研情况来看,PCB行业机器人渗透率较低。发那科在这一领域市场占比达到46%;PCB行业AGV应用中海康占比高达66%。卢彰缘强调,PCB行业引入机器人应用对投资回报率、成功案例、产品性能、服务等指标比较在意。

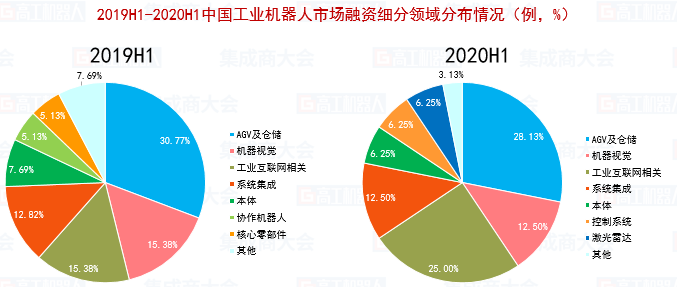

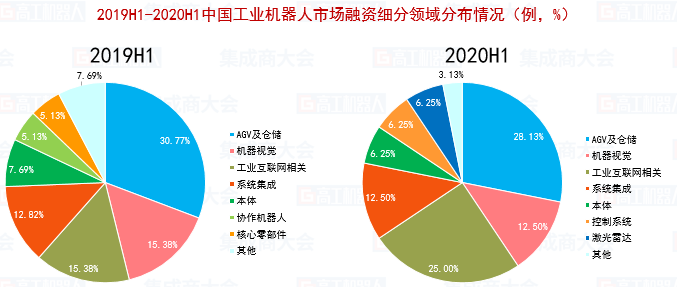

从资本市场来看,2019H1,中国工业机器人市场融资共39起,融资总金额超25亿元,平均融资额6410万元;2020H1中国工业机器人市场融资共32起,融资总金额超37亿元,平均融资额11625万元。总结来说,2020H1融资数量虽然少于2019H1,但是平均融资额较去年同期有较大增长。

卢彰缘指出,目前资本涌现头部企业的趋势愈发*,很多偏早期的企业现在融资难度加大,这一点在AGV、仓储领域表现更为显著。

GGII预测,2020年工业机器人市场爆发式增长的可能性微乎极微,毕竟作为“用量大户”的汽车行业2020还将持续下滑态势。

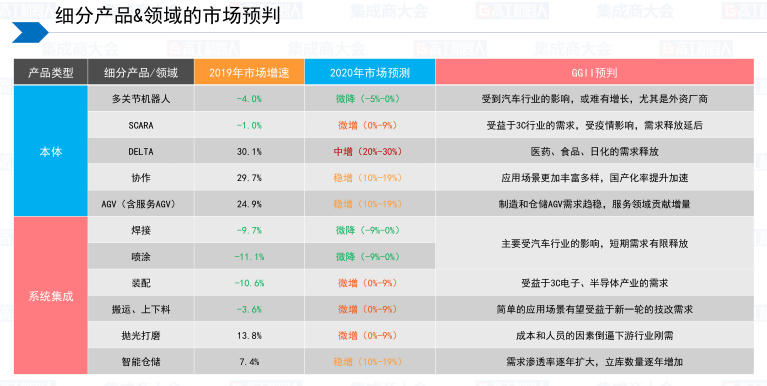

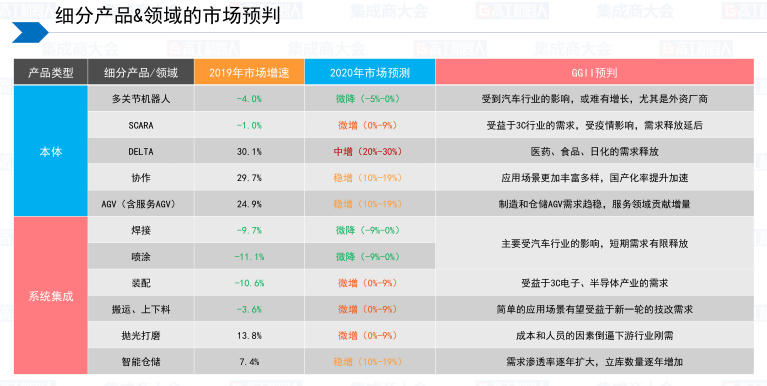

多关节机器人受到汽车行业的影响,或难有增长,尤其是外资厂商方面,预计下降区间在0%-5%。SCARA领域较为乐观,3C行业需求逐步释放,对SCARA的出货量将形成一定程度的拉动,尤其是高端SCARA产品,预计增长空间在0%-9%之间。DELTA、协作机器人、AGV(含服务AGV)预计可以延续去年同期增长水平。在系统集成领域,焊接、喷涂毫无疑问将受到汽车市场的“拖累”;装配受3C行业利好,有望实现微增;抛光打磨则由于成本和人员的因素倒逼下游行业成为刚需,保持微增态势;智能仓储领域由于需求渗透率逐年扩大,立库数量逐年增加,预计将出现较大幅度增长。

2020仍然处于经济缓行周期中,对于中国经济走向高质量发展,经济缓行是一个必然趋势,我们要转弯,要成长,所以要减速。但是对于企业来说,无论是本体厂商还是系统集成商,在大变局中找到新一轮增长点*重要。借用陈春花教授的一句话:“增长是永恒的话题,一家企业,都要想尽办法让自己的增长不受环境影响。为什么这么说呢?如果你细心观察就会发现,其实‘增长的源动力 ’始终没有变化——增长的核心就是贴近客户,为客户创造价值。”对于工业机器人企业同样适用,越是大变局越要“修炼”内功,做好产品,为客户创造价值。